親が認知症になったら口座や不動産はどうなる?家族信託と任意後見の違いと備え方を解説

親が高齢になり、「そろそろ将来の備えを考えた方がいいのでは」と感じる方は多いでしょう。特に認知症が進行すると、預金の管理や不動産の売却など、生活に必要な手続きができなくなることがあります。

そんなときに注目されるのが「家族信託」や「任意後見制度」といった仕組みです。

本記事では、それぞれの制度の特徴と違い、家庭の状況に応じた選び方、準備のポイントといった備え方を解説していきます。

判断能力が低下した場合のリスク

高齢になると、認知機能の低下により「契約行為」が難しくなる場合があります。

これは一時的な物忘れの症状が理由ではなく、「本人の判断能力が法律的に不十分」とされる状態とみなされるためです。

この意思能力が認められない状態になってしまうと、法的な手続きが制限され、以下のような制約が発生します。

預金の引き出しや振込ができなくなる(口座凍結)可能性

認知症が進行すると、本人が金融機関で手続きしようとしても、窓口で本人の意思確認ができないと判断されれば、対応が止まることがあります。(預金の引き出しや振込の停止)

これがいわゆる「口座凍結」と呼ばれる状態です。

また、たとえ家族であっても、代理権限がなければ自由に預金を引き出すことはできません。公共料金の引き落としや介護施設の支払い、生活費の確保など、日常的に必要な支出にも支障が出る可能性があります。

なお、2021年の全国銀行協会の通知により、口座名義人の利益に適合する場合に限り、150万円を上限として親族が払い戻しを受けられる制度が整備されましたが、日常的な支払管理には限界があるといえるでしょう。

不動産の売却や施設入所の契約ができないリスク

たとえば、本人の自宅を売却して高齢者施設の入所費用に充てようとしても、本人の署名や意思確認ができなければ、売買契約はできません。

判断能力が不十分で意思能力がないとされた場合、契約そのものが無効と判断されるリスクがあるため、買主や司法書士が対応を見送るケースが一般的といえるでしょう。

施設との入所契約についても、本人の理解と同意が原則求められます。家族が代わりに署名したとしても、法的な代理権がなければ、契約が無効となる可能性が高くなります。

相続対策や贈与などの生前対策が困難になることも

認知症によって法的意思能力が失われると、遺言書の作成や生前贈与、不動産の名義変更などの法的な手続きが行えなくなります。

たとえば、本人に「この財産は長男にあげたい」「この土地は売却しておいてほしい」といった希望があったとしても、意思能力がない状態で作成された遺言書は無効となり、その想いは形に残せません。

また、生前贈与も契約行為にあたるため、意思能力がない場合は無効となります。結果として、相続発生時に遺産分割でもめるリスクや相続税の負担増加につながるかもしれません。

関連記事>>『公正証書遺言のすすめ』遺言書は見つからなければ意味がない!

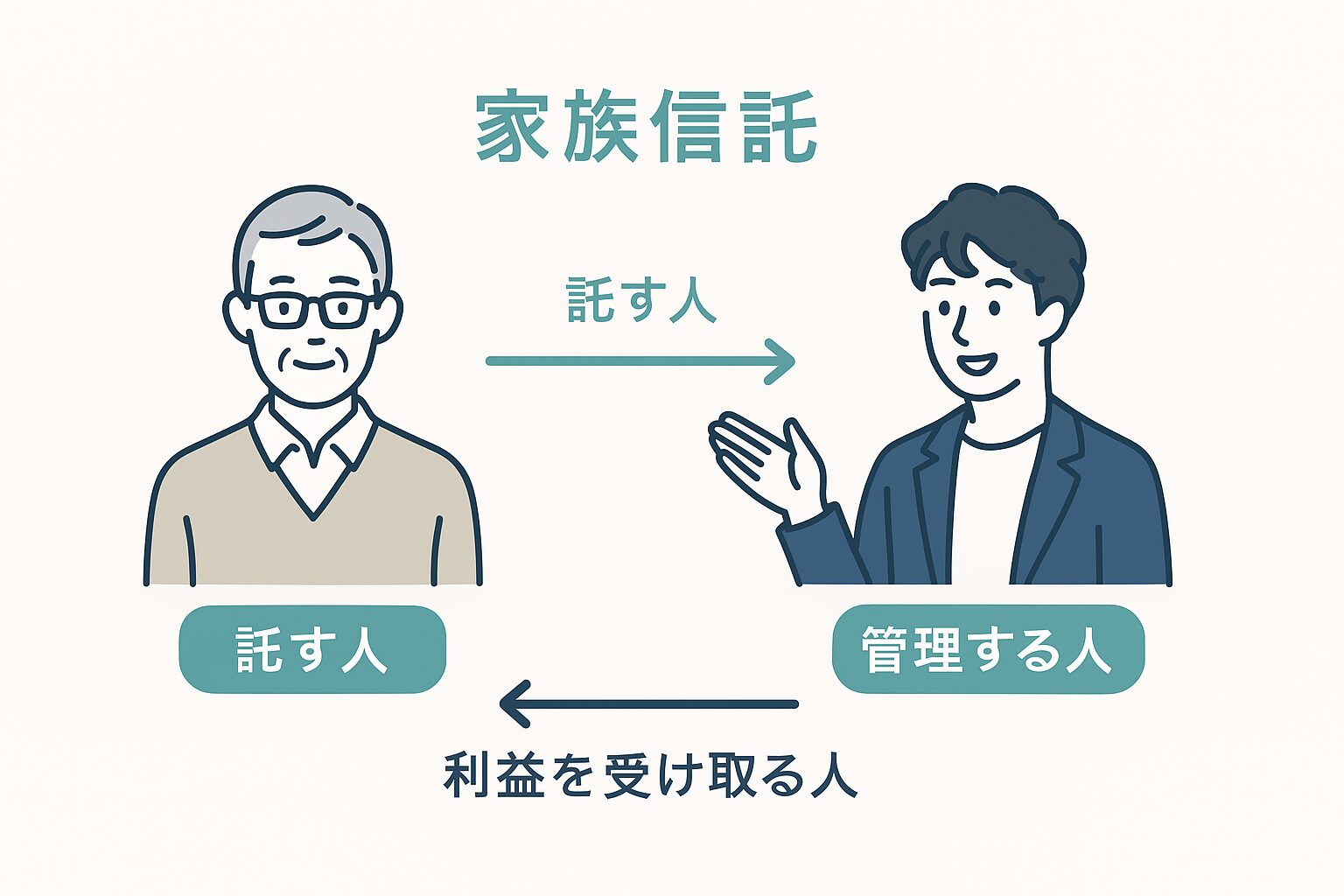

家族信託とは?仕組みと特徴

家族信託(正式には「民事信託」)とは、本人の意思能力がある元気なうちに信頼できる家族に財産の管理・処分を託す制度です。

基本のしくみ

家族信託は、「委託者(財産を預ける人)」が「受託者(財産を管理する人)」に対し、「受益者(利益を受け取る人)」のために財産の管理・運用・処分を任せる契約です。

- 委託者:財産を預ける人(例:親)

- 受託者:財産を管理・運用する人(例:子)

- 受益者:利益を受け取る人(例:親)

この三者が明確に分かれている点が大きな特徴で、信託契約の内容に基づき、受託者が財産の管理を行います。

たとえば、親(委託者)が自分の老後を見据えて、長男(受託者)に自分の名義の収益物件の管理を任せるというケース。親自身が引き続き収益物件の利益(受益)を受け取りながら、長男が資産を管理し、必要に応じて売却・運用を行うことができます。

家族信託を結んでいれば、本人の判断能力が低下しても、契約に基づいて受託者が動けるため、財産が凍結されずに済むという点が家族信託の大きな利点です。

メリット:柔軟な運用が可能

家族信託のメリットは具体的には以下の通りです。

- 判断能力が低下しても、信託契約に基づき財産が凍結されずに済む

- 家庭裁判所の関与がなく、スピーディな運用が可能

- 信託内容の自由度が高く、柔軟な財産運用が可能

家族信託の魅力は、なんといってもその自由度と柔軟性にあります。信託契約の内容を事前にしっかりと設計しておけば、受託者は委託者のために財産を柔軟に運用・管理・処分することができます。

たとえば、不動産を賃貸に出して収益を上げたり、必要に応じて売却して介護費用に充てたりと、生活状況に応じた対応が可能です。

また、信託財産の運用には家庭裁判所の許可が不要で、成年後見制度にある報告義務や制約もありません。そのため、家族間でスピーディに意思決定ができるという点でも使い勝手が良い制度といえます。特に、不動産や収益物件など、流動性の低い資産を持っている場合には、家族信託の活用が効果的です。

デメリットと注意点:設計には注意が必要

家族信託は自由度が高い一方で、契約の設計を誤るとトラブルの原因にもなりかねません。

- 設計が複雑で、契約内容を明確にしておかないとトラブルの原因になる

- 不動産は受託者への名義変更が必要で、登記費用がかかる。また、ほかの相続人との調整が必要

- 信託口座の管理、収支報告など受託者に事務負担がかかる

- 税務処理や借入・保証行為など、対応できない内容もある

信託契約では「誰に何を任せ、どのように使っていくか」を細かく取り決める必要があります。内容があいまいだったり、実際の家庭状況と合っていなかったりすると、受託者が動けなくなったり、他の家族との間で不信感を生んだりすることもあります。

また、信託財産の名義は原則として受託者に移す必要があるため、「名義が変わるのが不安」「他の相続人が反発しないか心配」という声も少なくありません。さらに、信託用の専用口座の開設や収支の記録管理など、受託者には一定の事務負担が発生する点も見逃せません。

加えて、家族信託は万能な制度ではなく、使える範囲や内容にも限界がある点にも注意が必要です。

制度の仕組みを十分に理解し、必要に応じて専門家と一緒に設計していくことが、家族信託をうまく活用するポイントといえるでしょう。

任意後見+財産管理契約とは?幅広い家庭で使いやすい選択肢

「任意後見契約」と「財産管理契約」を組み合わせた“移行型任意後見契約”は、家族信託に対して、より多くの家庭にとって現実的な選択肢といえます。

それぞれの契約は公証役場において公正証書で締結します。

関連記事>>公証役場とは?利用の流れと司法書士に依頼するべき理由を解説

任意後見契約とは

任意後見契約は、将来の判断能力低下に備えて、あらかじめ信頼できる人を「任意後見人」として指定しておく契約です。

契約を結んでも、すぐに後見が始まるわけではなく、本人の判断能力が実際に低下したときに、家庭裁判所で任意後見監督人を選任してもらい、そのタイミングから後見が開始されます。

財産管理契約とは

任意後見契約とあわせて「財産管理契約」も結んでおくことで、元気なうちから家族に通帳の管理や施設費用の支払いなどを任せることができます。

任意後見契約だけでは、判断能力があるうちは効力が発生しないため、認知症になる以前の後見が発動していないタイミングでの日常の支払い管理などには使えません。

実際の生活支援をすぐにスタートできるこの契約は、任意後見が発動するまでの“橋渡し”として、とても重要な役割を果たします。

併用という選択肢も

家族信託と任意後見+財産管理契約は、併用して使うことも可能です。

たとえば、不動産などは家族信託で管理しつつ、日常の金銭管理は財産管理契約で、将来的な判断能力の低下に備えて任意後見契約を結んでおくといったように、それぞれの制度の長所を組み合わせることで、より実務に即した柔軟な備え方が可能になります。

家族信託と任意後見+財産管理契約の比較と選び方

それぞれの制度は特徴もメリットも異なります。比較しながら、どちらが自分たちの家庭に合っているかを見極めることが大切です。

|

比較項目 |

家族信託 |

任意後見+財産管理契約 |

|

柔軟性 |

◎(自由な設計が可能) |

△(制度上の制限あり) |

|

名義の扱い |

受託者名義に変更 |

本人名義のまま |

|

導入のしやすさ |

△(設計や登記が必要) |

◎(比較的手軽) |

|

向いている家庭 |

不動産・収益物件がある場合 |

現金中心・自宅のみの家庭 |

制度の柔軟性と自由度

- 家族信託:設計の自由度が高く、細かな条件設定が可能

- 任意後見+財産管理契約:制度としての制約はあるが、実務上の使いやすさがある

家族信託は、誰に・何を・どのように託すかを自由に決められるため、将来を見据えた柔軟な設計ができます。たとえば、2代目への引き継ぎ方や、複数の受益者を設定するなど、多段階の設計も可能です。

一方、任意後見+財産管理契約は制度に基づいた運用である分、自由度には限りがあるものの、家庭裁判所の関与が限定的で、実生活に即した支援がスムーズに行えるという強みがあります。

財産の種類や規模

- 家族信託:不動産や複数の資産を組み合わせた家庭に向く

- 任意後見+財産管理契約:預金・年金など現金中心の家庭にフィット

家族信託は、不動産や収益物件など、管理・処分の判断が必要な資産を含むケースに向いています。例えば、相続対象となる収益不動産をあらかじめ信託しておけば、認知症になっても売却・運用が可能です。

一方で、任意後見+財産管理契約は、預貯金や年金収入の管理が中心で、資産が自宅不動産と預貯金のみといったような資産の構造が比較的シンプルな家庭での活用に適しています。

名義の扱い

- 家族信託:不動産の登記簿に載る名義を受託者に移す

- 任意後見+財産管理契約:名義は本人のまま維持される

家族信託を活用すると、不動産などの名義は受託者に移り、登記も必要になります。そのため、制度に対する理解だけでなく、他の家族や相続人との合意も重要です。また、名義変更に抵抗を感じる方も少なくありません。

それに対して、任意後見+財産管理契約は名義をそのままにしておけるため、心理的・実務的なハードルが低く、受け入れられやすい制度といえます。

よくあるケースとおすすめの選択肢

制度の特徴を知るだけでは、実際に自分たちに合っているか判断するのは難しいものです。ここでは、実際によくある家族の状況をもとに、それぞれに適した制度の選び方を紹介します。

ケース1:親は健在だが、最近少し物忘れが増えてきた

まだ判断能力はあるものの、今後のことを考えて早めに準備をしたい――そんなときは、任意後見契約と財産管理契約を組み合わせた「移行型」の利用がおすすめです。

元気なうちに契約を結んでおけば、将来いざというときもスムーズに支援が開始できます。

ケース2:財産の中心は自宅と少しの預貯金

自宅の管理や生活費のやりくりを家族に任せたいと考える場合は、任意後見と財産管理契約で十分対応可能です。名義変更の必要もなく、契約内容も比較的シンプルにまとめられます。家族間でトラブルが起きにくいのも大きなメリットです。

ケース3:複数の不動産や収益物件がある

財産が多岐にわたる場合や、不動産収入が定期的に発生している場合は、家族信託を活用することでより柔軟な財産運用が可能になります。

ただし、契約の設計が複雑になるため、司法書士などの専門家としっかり相談した上で導入を検討しましょう。

認知症に備えるなら「元気なうち」が勝負

判断能力が低下してしまえば、家族信託や任意後見の契約は締結できません。「まだ大丈夫」と思っていても、準備のタイミングを逃せば選択肢がなくなることも。

将来に不安を感じたら、まずは信頼できる専門家に相談し、家庭に合った備え方を考えていきましょう。

📞 ご相談窓口:https://www.t-legal.net/contact/

📍 対応エリア:立川・新宿を中心に東京都全域(全国対応も可能です)

初回相談は無料です。メールや電話、お問い合わせフォームからご連絡くださいませ。